(以下は同書7P~14Pの内容を掲載したものです)

知っておきたい! 令和2年度の重要法改正のまとめ

制度変更を知っていないと、思わぬミスにつながります。令和2年度の給与計算事務に関連するものとしては、

「中小企業における時間外労働の上限規制の導入」

「雇用保険料の高年齢者の免除の廃止」

「給与所得控除等から基礎控除への振替えとこれに伴う各種の改正」

などがあります。

CONTENTS

1.労働時間制度などの改正のポイント

2.社会保険関係の改正のポイント

3.税制関係の改正のポイント

1.労働時間制度などの改正のポイント

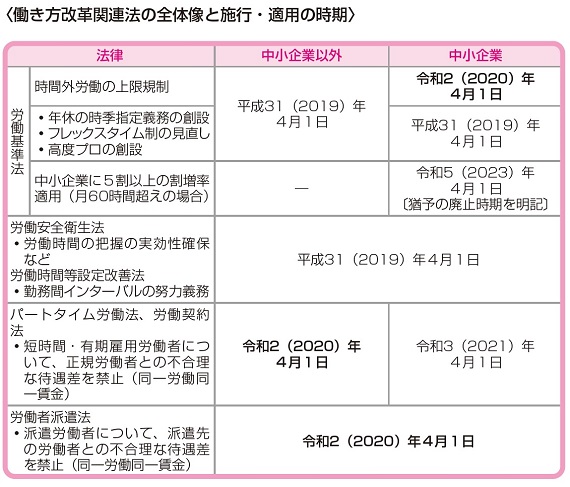

働き方改革関連法(令和2年4月からスタートする制度も)

給与計算事務においては、社員の労働時間や休日、年次有給休暇の取得日をしっかり管理・把握して、正確な給与計算につなげる必要があります。

その労働時間に関する制度などについて、働き方改革関連法により大幅な改正が行われ、平成31(2019)年4月1日から、順次施行されています。

令和2(2020)年4月1日からは、中小企業においても、時間外労働の上限規制が適用されることに注意が必要です。

また、令和2年4月1日からは、短時間・有期雇用労働者、派遣労働者についての同一労働同一賃金に向けた法改正も施行されました(ただし、短時間・有期雇用労働者については、中小企業への適用は1年遅れ)。

2.社会保険関係の改正のポイント

雇用保険料の高年齢労働者の免除の廃止

これまで、保険年度の初日(4月1日)において満64歳以上である雇用保険の一般被保険者または高年齢被保険者については、雇用保険料が免除されていました。しかし、令和2年4月1日から、この雇用保険料の高年齢労働者の免除の制度が廃止されました。

〈補足〉令和2年の年度更新(申告納付期限:令和2年6月1日から7月10日まで)においては、平成31(令和元)年の雇用保険分の確定保険料は高年齢労働者の免除を適用して計算するなど、改正前の取扱いも残ります。

雇用保険の給付の体系の見直し(育児休業給付を別建て)

育児休業給付は、失業等給付(そのうちの雇用継続給付)の一部とされていましたが、令和2年4月1日からは、失業等給付から独立させることとされました。

これに伴い、雇用保険率の内訳も見直され、育児休業給付分の保険料率を設定することとされました。

社会保険・労働保険の保険料率の変更

各種保険料率は、以下のとおりとなっています。

・健康保険(介護保険)

1.令和2年3月分(4月納付分)から、協会けんぽの医療分の保険料率(都道府県ごと)が変更されています。詳しくは本書73ページを参照ください。

2.令和2年3月分(4月納付分)から、協会けんぽの介護保険料率(介護保険第2号被保険者〔40歳から65歳までの人〕が、1.に加えて負担)が17.3%から17.9%に引き上げられています(全国一律)。

・厚生年金保険

平成29年以降は「1,000分の183」で固定されています。

・雇用保険

令和元年度の保険料率に据え置かれています。ただし、その内訳(※)が、上記2の改正の影響で変更されています。詳しくは本書118ページを参照ください。

※一般の事業については、雇用保険率1,000分の9のうち、失業等給付・育児休業給付分が1,000分の6(労使折半負担)、二事業分が1,000分の3(事業主負担)。その結果、被保険者負担分が1,000分の3、事業主負担分が1,000分の6となります。

・労災保険

全額事業主負担であるため給与計算には関係ありませんが、今年度においては、改定はありません。

3.税制関係の改正のポイント

給与所得控除等から基礎控除への振替えとこれに伴う改正

【はじめに】令和2年からの税制に関する改正の全体像

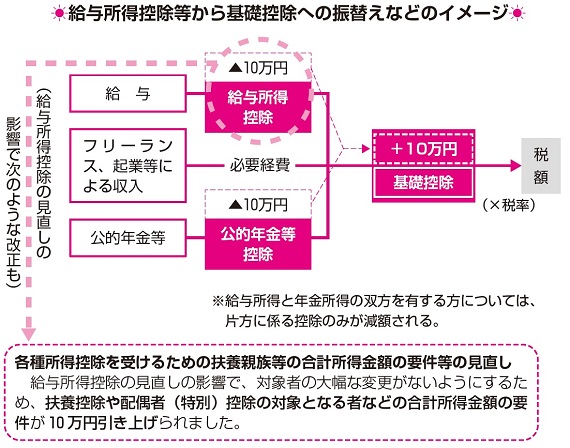

所得控除について、働き方の多様化を踏まえ、基本的に「給与所得控除等の額を10万円引き下げ、基礎控除の額を10万円引き上げる」こととされました(給与所得控除等から基礎控除への振替え)。

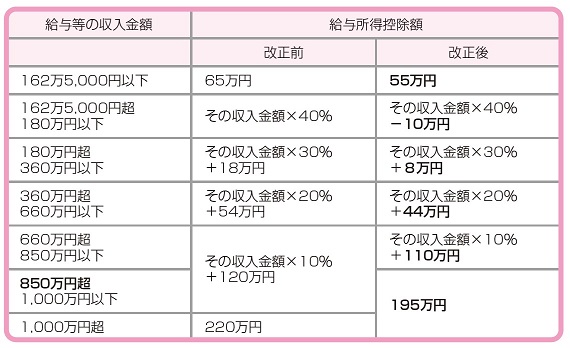

【1】給与所得控除の見直し

1.給与所得控除額が一律10万円引き下げられました。

2.給与所得控除の上限額が適用される給与等の収入金額が「850万円超」の場合、控除額の上限が「195万円」に引き下げられました。

【2】所得金額調整控除の創設

その年の給与等の収入金額が850万円を超える給与所得者で、特別障害者に該当する者または23歳未満の扶養親族を有する者もしくは特別障害者である同一生計配偶者もしくは扶養親族を有する者については、給与等の収入金額(その給与等の収入金額が1,000万円を超える場合には、1,000万円)から850万円を控除した金額の10%に相当する金額(最高15万円)を、給与所得の金額から控除することとされました。

【3】基礎控除の見直し

1.基礎控除額が10万円引き上げられました。

2.合計所得金額が2,400万円を超える給与所得者についてはその合計所得金額に応じて控除額が逓減し、合計所得金額が2,500万円を超える給与所得者については、基礎控除は適用されないことになりました。

【4】扶養親族等の合計所得金額の要件等の見直し

1.同一生計配偶者および扶養親族の合計所得金額の要件を48万円以下(改正前:38万円以下)に引き上げ。

2.源泉控除対象配偶者の合計所得金額の要件を95万円以下(改正前:85万円以下)に引き上げ。

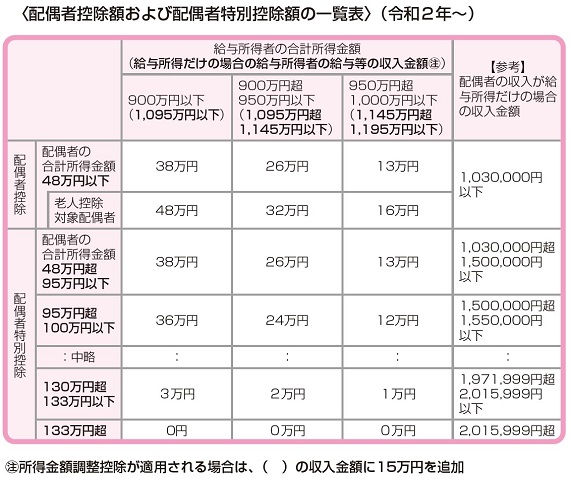

3.配偶者特別控除の対象となる配偶者の合計所得金額の要件を48万円超133万円以下(改正前:38万円超123万円以下)とし、その控除額の算定の基礎となる配偶者の合計所得金額の区分を、それぞれ10万円引き上げ(下表)。

4.その他、勤労学生の合計所得金額の要件なども、10万円引き上げ。

【5】年末調整書類などの追加・変更

1.給与所得者の扶養控除等(異動)申告書の変更

上記の改正に伴って、令和2年分の「給与所得者の扶養控除等(異動)申告書」の一部が変更されました(源泉控除対象配偶者、同一生計配偶者の説明部分を変更、など)。

2.給与所得者の基礎控除申告書・所得金額調整控除申告書の創設および兼用様式化

基礎控除の見直し、所得金額調整控除の創設に伴い、それぞれの規定に関する申告書が必要となりました。

そこで、これまでの「給与所得者の配偶者控除等申告書」との兼用様式として、令和2年分から、「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」が設けられました。

3.その他

「給与所得の源泉徴収税額表」、「年末調整等のための給与所得控除後の給与等の金額の表」なども、改正に対応したものに変更されました。

配偶者に係る控除の適用の見直し

次のような内容が明確にされました(令和2年分以降の所得税に適用)。

1.給与等の源泉徴収における源泉控除対象配偶者に係る控除の適用については、夫婦のいずれか一方しか適用できないこととされます。

2.年末調整等における配偶者特別控除の適用については、夫婦のいずれか一方しか適用できないこととされます。

そのため、令和2年分の「給与所得者の扶養控除等(異動)申告書」「基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」の裏面に、その旨が明記されました。

年末調整手続きの電子化に関する改正

生命保険料控除、地震保険料控除および住宅借入金等特別控除にかかる年末調整関係書類について、電磁的方法による提供が可能とされます。

これに伴い、年末調整手続きの電子化に向けた施策が実施されることになりました(令和2年10月〜)。

未婚のひとり親に対する税制上の措置と寡婦(寡夫)控除の見直し

同じひとり親でも、これまでは、未婚の場合は寡婦(夫)控除が適用されず、また男女で寡婦(夫)控除の控除額が違うなど、不公平が生じていました。そこで、公平性の観点から、次のような改正が行なわれました。

1.婚姻歴や性別にかかわらず、生計を一にする一定の子を有する単身者(合計所得金額500万円以下)について、同一の「ひとり親控除(控除額35万円)」を適用します。

2.上記以外の寡婦については、引き続き寡婦控除として、控除額27万円を適用することとし、子以外の扶養親族を持つ寡婦についても、男性の寡夫と同様の所得制限(合計所得金額500万円以下)を設けます。

注)所得税に関しては令和2年分以後について適用。個人住民税に関しては令和3年度分以後について適用。

なお、令和2年の年末調整などにおける具体的な取扱いは、原稿作成時点(令和2年4月初旬)において未定です。そのため、本書の本文では、この改正の内容には触れておりません。

著者プロフィール

北村庄吾(きたむら しょうご)

1961年、熊本県生まれ。中央大学法学部卒業。社会保険労務士・ファイナンシャルプランナー。ブレイン社会保険労務士法人代表。㈱ブレインコンサルティングオフィス ファウンダー。

1991年に法律系国家資格者の総合事務所ブレインを設立。ワンストップサービスの総合事務所として注目を集める。1993年から起業家の育成に力を入れ、第3次起業家ブームをつくる。近年は『週刊ポスト』誌上での「年金博士」をはじめ、年金・医療保険等の社会保険制度や名ばかり管理職・サービス残業等の問題に対して鋭いメスを入れる「評論家」としても活躍中。フジテレビの年金特番や「TVタックル」などテレビ出演は100回を超える。

著書には『はじめての起業成功ガイド』『退職・転職・失業生活裏表実践マニュアル』『資格で年1800万稼ぐ法』(以上、日本実業出版社)、『できる社員を潰す「タコ社長」』(日経プレミアシリーズ)、『給与明細で騙されるな』(朝日新書)などがあり、累計で100 万部を突破している。

総合事務所 ブレイン

弁護士・公認会計士・税理士・社会保険労務士・行政書士など国家資格者300名以上によるネットワークを持つ総合事務所。会社の法務・税務・人事労務等の専門的なコンサルティングからアウトソーシング事業まで、幅広い業務を行っている。関与先は約200社。